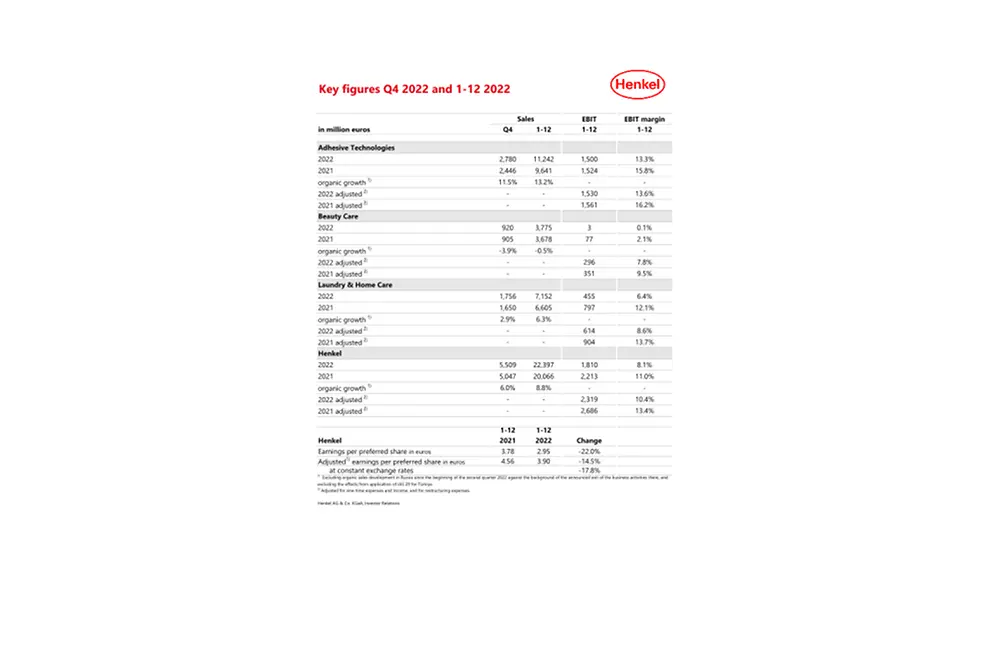

- Wyniki za rok 2022:

- Przychody ze sprzedaży Grupy: 22,4 mld euro, wzrost organiczny* o 8,8%

- Zysk z działalności operacyjnej (EBIT)**: 2,3 mld euro, -13,7%

- marża EBIT**: 10,4 %, -3,0 p.p.

- Zysk na akcję uprzywilejowaną (EPS)**: 3,90 euro, -17,8% przy założeniu stałych kursów walut

- Proponowana dywidenda na poziomie z ubiegłego roku: 1,85 euro na akcję uprzywilejowaną

- Istotne postępy w realizacji Programu Ukierunkowanego Rozwoju

- Utworzenie nowego sektora biznesowego Consumer Brands

- Dalszy zrównoważony rozwój w kluczowych obszarach

- Prognoza wyników na 2023 rok: spodziewany dalszy wzrost

- wzrost organiczny sprzedaży: 1,0% – 3,0%

- marża EBIT**: 10,0% – 12,0%

- zysk na akcję uprzywilejowaną (EPS)**: pomiędzy -10,0% a +10,0% (przy założeniu stałych kursów walut)

W 2022 roku osiągnęliśmy znaczny wzrost przychodów ze sprzedaży i, pomimo niezwykle trudnych warunków, solidny wynik finansowy, wdrożyliśmy także ważne działania strategiczne. Częściowo zrównoważyliśmy drastyczny wzrost kosztów surowców i usług logistycznych wprowadzając wyższe ceny naszych produktów i kontynuując działania ukierunkowane na poprawę efektywności. Znajduje to odzwierciedlenie w naszych rekordowo wysokich wynikach sprzedaży na poziomie około 22,4 mld euro, oraz w zysku operacyjnym, który wyniósł 2,3 mld euro. Na podstawie tych wyników proponujemy akcjonariuszom stabilną dywidendę na ubiegłorocznym poziomie. Dzięki połączeniu działalności w obszarze dóbr konsumenckich i utworzeniu jednego sektora biznesowego Henkel Consumer Brands (marki konsumenckie), z powodzeniem rozpoczęliśmy jedną z największych transformacji naszej firmy w ostatnich kilkudziesięciu latach – powiedział Carsten Knobel, prezes zarządu Henkel.

Dzięki wielkiemu zaangażowaniu naszego globalnego zespołu, silnej kulturze korporacyjnej i jasnej długoterminowej strategii wzrostu, ogólnie bardzo dobrze poradziliśmy sobie z wyzwaniami minionego roku obrotowego. W mojej ocenie jesteśmy dobrze przygotowani nie tylko do przeprowadzenia firmy Henkel przez te trudne czasy, ale także do zrealizowania ambitnych celów, jakie sobie stawiamy. W bieżącym roku obrotowym możemy osiągnąć dalszy wzrost dzięki wynikom naszych dwóch sektorów biznesowych – Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) i Consumer Brands (marki konsumenckie).

Wyniki sprzedaży i zyski Grupy w roku obrotowym 2022

Przychody ze sprzedaży Grupy Henkel w roku obrotowym 2022 wyniosły 22,397 mld euro. Oznacza to wzrost o 11,6% w ujęciu nominalnym i znaczny wzrost w ujęciu organicznym – o 8,8%, w efekcie podwyżek cen we wszystkich sektorach biznesowych. Wpływ transakcji przejęć i zbycia aktywów na przychody ze sprzedaży był ujemny i wyniósł -1,1%. Na skutek korzystnych zmian kursów walut przychody ze sprzedaży zwiększyły się o 3.9%.

Sektor Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) odnotował dwucyfrowy wzrost sprzedaży w ujęciu organicznym na poziomie 13,2%, do czego przyczyniły się wyniki we wszystkich obszarach działalności. W sektorze Beauty Care (kosmetyki) sprzedaż w ujęciu organicznym nieznacznie spadła o 0,5%. Trwające ożywienie w segmencie profesjonalnych produktów do włosów miało pozytywny wpływ na wynik całego sektora, natomiast na segment konsumencki Beauty Care negatywnie wpłynęła wcześniej zapowiedziana optymalizacja portfolio. Sektor biznesowy Laundry & Home Care (środki piorące i czystości) odnotował bardzo duży wzrost sprzedaży w ujęciu organicznym (na poziomie 6,3%), do którego szczególnie przyczyniły się istotnie wyższe wyniki segmentu produktów do prania.

Na rynkach wschodzących odnotowano dwucyfrowy wzrost przychodów ze sprzedaży w ujęciu organicznym w wysokości 13,3%, a na rynkach rozwiniętych wynik ten osiągnął zadowalający poziom 5,2%.

Skorygowany zysk operacyjny (skorygowany EBIT) wyniósł 2,319 mld euro, podczas gdy w 2021 roku osiągnął on wysokość 2,686 mld euro (spadek o 13,7%). Niekorzystny wpływ na rentowność Grupy miał istotny wzrost cen surowców i usług logistycznych. Nie udało się ich w pełni zrekompensować ani podwyżkami cen, ani innymi działaniami zmierzającymi do redukcji kosztów i zwiększenia efektywności produkcji i łańcucha dostaw.

Skorygowana rentowność sprzedaży (skorygowana marża EBIT) na poziomie 10,4% w 2022 roku była wynikiem niższym, niż w roku poprzednim (2021 rok: 13,4%).

Skorygowany zysk na akcję uprzywilejowaną spadł o 14,5%, do 3,90 euro (w poprzednim roku: 4,56 euro). Przy stałych kursach walut oznacza to spadek o 17,8%.

Wskaźnik kapitału obrotowego netto w relacji do przychodów ze sprzedaży zwiększył się do 4,5%, czyli o 2,3 punktu procentowego, w porównaniu z poziomem odnotowanym w roku poprzednim. Wzrost tej pozycji wynikał głównie ze znacznie wyższych cen materiałów bezpośrednich.

Wolne przepływy pieniężne, wynoszące 653 mln euro, istotnie obniżyły się w porównaniu z poprzednim rokiem (2021 rok: 1,478 mld euro). Przyczyną ich spadku był wyższy poziom kapitału obrotowego netto przy spadku wartości przepływów pieniężnych z działalności operacyjnej, który był wynikiem mniejszego zysku operacyjnego.

Pozycja finansowa netto wyniosła -1,267 mld euro (31 grudnia 2021 roku: -292 mln euro). Kwota ta odzwierciedla między innymi koszty poniesione w ramach programu skupu akcji rozpoczętego w lutym 2022 roku, a także wypłaty dywidendy w drugim kwartale roku.

Zarząd, Rada Nadzorcza oraz Komitet Akcjonariuszy przedstawią Zwyczajnemu Walnemu Zgromadzeniu Akcjonariuszy, zwołanemu na 24 kwietnia 2023 roku, propozycję utrzymania stabilnej dywidendy na ubiegłorocznym poziomie wynoszącej 1,85 euro na akcję uprzywilejowaną i 1,83 na akcję zwykłą. Daje to wskaźnik wypłaty dywidendy równy 46,6%, czyli powyżej docelowego przedziału 30%–40%. Odzwierciedla to szczególny charakter obciążeń, jakim podlega wynik finansowy głównie za sprawą znacznego wzrostu cen surowców i kosztów logistyki. Wypłata dywidendy na tym poziomie jest możliwa dzięki wysokim zasobom finansowym i niskiemu zadłużeniu netto Grupy Henkel. Te atuty pozwalają firmie zachować ciągłość wypłaty dywidendy dla swoich akcjonariuszy.

Wyniki sektorów biznesowych w roku obrotowym 2022

W roku obrotowym 2022 przychody ze sprzedaży sektora biznesowego Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) wzrosły w ujęciu nominalnym o +16,6%, do 11,242 mld euro. W ujęciu organicznym sprzedaż wzrosła o 13,2%. Wyższe przychody ze sprzedaży sektora były rezultatem dwucyfrowego wzrostu cen. Skorygowany zysk operacyjny, na poziomie 1,530 mld euro, obniżył się nieznacznie w stosunku do ubiegłego roku (2021 rok: 1,561 mld euro). Skorygowana rentowność sprzedaży wyniosła 13,6%, w porównaniu do poziomu 16,2% odnotowanego w roku poprzednim. Przyczyną słabszej rentowności sprzedaży był przede wszystkim spadek marży brutto, na którą niekorzystnie wpłynął znaczny wzrost cen surowców bezpośrednich.

W sektorze biznesowym Beauty Care (kosmetyki) przychody ze sprzedaży spadły nominalnie w roku obrotowym 2022 o 2,6%, do poziomu 3,775 mld euro. W ujęciu organicznym spadek był nieznaczny i wyniósł 0,5%. Na wynik ten złożyło się szereg czynników o zróżnicowanym charakterze. Podczas gdy przychody ze sprzedaży profesjonalnych produktów przeznaczonych dla branży fryzjerskiej (Hair Professional) mocno wzrosły, dynamika sprzedaży w segmencie dóbr konsumenckich ukształtowała się w ujęciu organicznym poniżej poziomu z poprzedniego roku, przede wszystkim w wyniku realizacji zapowiedzianych działań optymalizujących portfolio. Skorygowany zysk operacyjny wyniósł 269 mln euro, wobec poziomu 351 mln euro osiągniętego w roku ubiegłym. Skorygowana rentowność sprzedaży obniżyła się do poziomu 7,8% (w poprzednim roku wyniosła 9,5%). Poza spadkiem marży brutto do słabszej rentowności sprzedaży przyczynił się także niewielki wzrost nakładów na marketing i reklamę.

Przychody ze sprzedaży sektora Laundry & Home Care (środki piorące i czystości) wzrosły w roku obrotowym 2022 o 8,3% w ujęciu nominalnym, zamykając się kwotą 7,152 mld euro. Ich wzrost w ujęciu organicznym wyniósł 6,3%. Tak kształtujący się wzrost przychodów był rezultatem wyższego poziomu cen, przy spadku wolumenów sprzedaży. Skorygowany zysk operacyjny zamknął się kwotą 614 mln euro, a zatem był niższy niż w roku ubiegłym (904 mln euro). Skorygowana rentowność sprzedaży spadła do poziomu 8,6% głównie za sprawą niższej marży brutto, której spadek był konsekwencją znacznego wzrostu cen surowców i usług logistycznych oraz wyższych kosztów marketingu i reklamy.

Prognozy na 2023 rok

W 2023 roku spodziewane jest dalsze osłabienie dynamiki wzrostu gospodarczego na świecie. Według aktualnych szacunków w roku obrotowym 2023 w globalnym otoczeniu gospodarczym nadal panować będą warunki inflacyjne, do czego przyczyni się przewidywany wzrost kosztów pracy oraz utrzymujące się na wysokim poziomie koszty energii i surowców. W tym kontekście spodziewany jest niski lub średni jednocyfrowy procentowy wzrost cen surowców bezpośrednich w stosunku do średniej rocznej z 2022 r. Ponadto stopy procentowe pozostaną prawdopodobnie znacznie powyżej poziomów z poprzednich lat. Zakłada się, że w efekcie tych czynników popyt ze strony branży przemysłowej osłabi się względem ubiegłego roku, a tempo wzrostu popytu ze strony klientów indywidualnych w ramach kluczowych segmentów konsumenckich Henkla ulegnie spowolnieniu. Ponadto do końca pierwszego kwartału 2023 roku planowane jest zbycie działalności prowadzonej wcześniej przez firmę w Rosji.

Biorąc pod uwagę powyższe czynniki, Henkel prognozuje, że w roku obrotowym 2023 wzrost przychodów ze sprzedaży w ujęciu organicznym wyniesie od 1,0% do 3,0%, kształtując się w tym przedziale w obu sektorach biznesowych. Zakładany przedział skorygowanej rentowności sprzedaży (skorygowanej marży EBIT) wyniesie od 10,0% do 12,0%, przy skorygowanej rentowności sprzedaży między 13,0% a 15,0% w sektorze Adhesive Technologies, oraz od 7,5% do 9,5% w sektorze Consumer Brands. Przewidywana zmiana na poziomie skorygowanego zysku na akcję uprzywilejowaną, przy założeniu niezmienionych kursów walut, ma wynieść między -10,0% a +10,0%.

Skuteczna realizacja Programu Ukierunkowanego Wzrostu

Pomimo trudnej sytuacji makroekonomicznej i geopolitycznej w 2022 roku Henkel konsekwentnie realizował założenia swojej strategii. Firma nadal rozwijała swój biznes i portfolio marek, wzmacniała przewagę konkurencyjną w obszarze innowacji, zrównoważonego rozwoju i cyfryzacji, optymalizowała modele operacyjne i rozwijała kulturę korporacyjną. Kluczowym punktem realizowanej strategii było w 2022 roku połączenie sektorów biznesowych Laundry & Home Care oraz Beauty Care w jeden sektor Consumer Brands.

Udane utworzenie nowego sektora biznesowego Consumer Brands

Pod koniec stycznia 2022 roku Henkel ogłosił jedną z największych transformacji firmy na przestrzeni ostatnich dziesięcioleci: połączenie dwóch segmentów konsumenckich w jeden zintegrowany sektor biznesowy pod nazwą Consumer Brands. Nowy sektor biznesowy, który z powodzeniem funkcjonuje od początku 2023 roku, łączy pod jednym dachem wszystkie marki konsumenckie w ramach wszystkich kategorii, w tym marki o statusie kultowym, takie jak Persil czy, w segmencie profesjonalnych produktów do włosów, Schwarzkopf. W ten sposób Henkel tworzy platformę wieloproduktową, generującą przychody rzędu 11 mld euro (według danych za 2022 rok).

Dzięki temu połączeniu Henkel zamierza zwiększyć rentowność swojej działalności w segmentach konsumenckich, a tym samym rentowność całej Grupy, oraz przyspieszyć tempo wzrostu. W tym celu portfolio budowane wokół grup produktowych Laundry & Home Care (środki piorące i czystości) oraz Hair (kosmetyki do włosów) na całym świecie będzie się koncentrować na strategicznych segmentach i markach o atrakcyjnym potencjale wzrostu i generowania marży. Oczekujemy, że integracja przyniesie efekt synergii, który wesprze inwestycje ukierunkowane na realizację priorytetów strategicznych firmy. Należą do nich tworzenie innowacyjnych rozwiązań, zrównoważony rozwój i cyfryzacja, jak również zwiększenie potencjału wzrostu i generowania marży nowego sektora biznesowego.

W perspektywie średnioterminowej Henkel zamierza uzyskać oszczędności brutto (przed reinwestycją) rzędu 500 mln euro. Potencjał do osiągania efektów synergii wynika z dostosowania struktur sprzedaży i zarządzania, bardziej ukierunkowanych działań reklamowych i marketingowych oraz optymalizacji łańcucha dostaw. Realizacja tych działań będzie rozłożona na dwa etapy. Zgodnie z oczekiwaniami działania, które mają zostać wdrożone w ramach pierwszego etapu do końca 2023 roku, przyniosą oszczędności netto rzędu 250 mln euro w skali roku, przy czym pełny wpływ na wynik finansowy będą miały od 2024 roku. Pierwsze oszczędności netto na poziomie ok. 60 mln euro udało się uzyskać już w 2022 roku.

Firma poczyniła również znaczne postępy w przekształcaniu swojego portfolio produktów konsumenckich: Henkel ogłosił przegląd portfolio obejmujący produkty generujące sprzedaż o wartości do 1 mld euro. Już w 2022 roku udało się przeprowadzić działania o wartości około 400 mln euro, część z nich dotyczyła optymalizacji portfela (200 mln euro), natomiast pozostałe miały związek ze zbyciem aktywów (200 mln euro). Wynikiem tych działań będzie całkowite przekształcenie portfolio obejmujące wyjście z kategorii produktów do higieny jamy ustnej (Oral Care) i pielęgnacji skóry (Skin Care) na całym świecie, a także z wybranych segmentów rynku produktów do pielęgnacji ciała (Body Care). W przyszłości Henkel zamierza kontynuować przegląd swojego portfolio i nadal upraszczać jego strukturę.

W ramach drugiej fazy transformacji firma skoncentruje się na doskonaleniu łańcucha dostaw. W tym celu Henkel chce zwiększyć efektywność własnej sieci produkcji oraz zoptymalizować sieć zewnętrznych producentów, wytwarzających produkty na zlecenie, i towarzyszące temu koszty zakupów. Zgodnie z zasadą „jedna osoba kontaktowa dla klienta”, firma planuje przeprowadzenie integracji działań komercyjnych i logistycznych. Druga faza właśnie się rozpoczyna, a większość działań powinna zostać wdrożona do końca 2025 roku. Henkel spodziewa się, że działania te przyniosą dodatkowo roczne oszczędności netto rzędu 150 mln euro, co będzie można w pełni osiągnąć począwszy od 2026 roku. Realizacja drugiej fazy wiąże się z poniesieniem jednorazowych kosztów w wysokości około 250 mln euro oraz innych nakładów inwestycyjnych. Kwoty przypadające z tego tytułu na rok 2023 zostały uwzględnione w prognozie na ten rok obrotowy.

Konsekwentne postępy w ramach wszystkich strategicznych filarów Programu Ukierunkowanego Wzrostu

W ramach aktywnego zarządzania portfolio, oprócz likwidowania lub zbywania poszczególnych obszarów biznesu, Henkel kontynuuje rozwój portfela w drodze przejęć. W wyniku przejęcia sektora profesjonalnych kosmetyków do pielęgnacji, koloryzacji i stylizacji włosów Shiseido, firma wzmocniła swoją pozycję na atrakcyjnym rynku Azji i Pacyfiku. W sektorze biznesowym Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu), Henkel poszerzył swoje kompetencje w zakresie innowacyjnych technologii powierzchniowych i rozwiązań zarządzania termicznego poprzez przejęcie dwóch producentów tych technologii.

W 2022 roku Henkel ponownie wprowadził na rynek liczne innowacje, odpowiadając na istotne trendy i tworząc wartość dla klientów i konsumentów. W sektorze Adhesive Technologies wprowadzono nowe rozwiązanie w zakresie powłok przewodzących dla dynamicznie rozwijającego się rynku akumulatorów do pojazdów elektrycznych. Technologia ta zwiększa wydajność akumulatora poprzez poprawę przewodzenia wewnątrz ogniwa nawet o 30%, a także umożliwia zmniejszenie całkowitego zużycia energii w procesie produkcyjnym o przeszło 20%. Z kolei w sektorze biznesowym Beauty Care (kosmetyki) Henkel, bazując na swojej specjalistycznej wiedzy, wprowadził na rynek Colour Alchemy – innowacyjny produkt do koloryzacji włosów, zapewniający wyjątkowe efekty kolorystyczne. Natomiast w sektorze Laundry & Home Care na rynku pojawiły się innowacyjne żele czyszczące do zmywarek pod marką Somat.

Równolegle w swojej działalności Henkel położył jeszcze większy nacisk na kwestie zrównoważonego rozwoju. W ubiegłym roku firma przyjęła dokument strategiczny 2030+ Sustainability Ambition Framework, włączając do niego nowe założenia i cele. W 2022 roku udział energii elektrycznej pozyskanej ze źródeł odnawialnych w całkowitym zużyciu w zakładach produkcyjnych Henkla zwiększył się do 70%, co przybliża firmę do realizacji celu stania się do 2030 roku firmą pozytywną klimatycznie. Henkel poprawił również zrównoważony charakter swojego portfolio produktowego, między innymi poprzez stosowanie większej ilości surowców odnawialnych i pochodzących z recyklingu. Dzięki współpracy z firmą BASF, Henkel zamierza zastąpić do 110 000 ton surowców chemicznych używanych do produkcji dóbr konsumenckich w Europie surowcami odnawialnymi w ramach procesu bilansowania biomasy. Ponadto Henkel przeprowadził kolejną emisję obligacji o wartości 650 mln euro, które są powiązane z osiągnięciem określonych celów zrównoważonego rozwoju.

Henkel dokonał również postępu w dziedzinie cyfryzacji i zwiększył udział sprzedaży w kanałach cyfrowych w łącznej sprzedaży Grupy do ponad 20%. Ponadto zoptymalizowano struktury jednostki odpowiedzialnej za wdrożenie cyfrowego modelu biznesu Henkel dx oraz stworzono nowe możliwości biznesowe, do czego w dużej mierze przyczyniła się cyfrowa platforma biznesowa RAQN.

W zakresie nowoczesnych modeli operacyjnych, w 2022 roku skoncentrowano się na połączeniu sektorów biznesowych Laundry & Home Care i Beauty Care.

Ponadto wzmocniono kulturę korporacyjną bazując na korporacyjnej misji „Pioneers at heart for the good of generations” i korporacyjnym standardzie „Leadership Commitments". Henkel kontynuował wdrażanie nowych programów szkoleniowych i rozwojowych, jak również kompleksowej koncepcji Smart Work (Inteligentna Praca), wprowadzającej globalne standardy pracy mobilnej i warunków pracy oraz inicjatywy na rzecz zdrowia pracowników.

– Jesteśmy głęboko przekonani, że powstanie sektora biznesowego Consumer Brands położyło podwaliny dla dalszego rentownego wzrostu naszej działalności konsumenckiej i całej firmy. Sektor biznesowy Adhesive Technologies konsekwentnie koncentruje się na megatrendach w zakresie zrównoważonego rozwoju, mobilności i łączności. Chcemy wykorzystać czołową pozycję rynkową tego sektora na świecie jako punkt wyjścia do dalszego wzrostu i poprawy rentowności. Jesteśmy do tego dobrze przygotowani, mamy odpowiednią strategię i silny zespół. Dlatego jestem pewien, że osiągniemy nasze ambitne zamierzenia i z powodzeniem wdrożymy program ukierunkowanego wzrostu – powiedział Carsten Knobel, prezes zarządu Henkel.

* Z wyłączeniem dynamiki sprzedaży w ujęciu organicznym w Rosji od początku drugiego kwartału 2022 roku w związku z ogłoszonym zakończeniem działalności w tym kraju oraz z wyłączeniem skutków zastosowania MSR 29 przez oddział w Turcji.

** Po uwzględnieniu kosztów i przychodów o charakterze jednorazowym oraz kosztów restrukturyzacji.

Niniejszy dokument zawiera stwierdzenia dotyczące przyszłego rozwoju działalności, wyników finansowych i innych zdarzeń mających znaczenie dla Henkel, które mogą stanowić stwierdzenia dotyczące przyszłości. Stwierdzenia odnoszące się do przyszłości charakteryzują się użyciem słów takich, jak „oczekiwać”, „zamierzać”, „planować”, „przewidywać”, „uważać”, „szacować" i podobnych wyrażeń. Stwierdzenia te sformułowane są na podstawie aktualnych założeń i szacunków zarządu Henkel AG & Co. KGaA. Stwierdzeń dotyczących przyszłości nie należy jednak traktować jako gwarancji, że określone założenia czy oczekiwania okażą się trafne. Faktyczne przyszłe wyniki spółki Henkel AG & Co. KGaA i jej podmiotów powiązanych uzależnione są od szeregu czynników ryzyka i niepewności, w związku z czym mogą one istotnie odbiegać (in plus lub in minus) od wyników wskazanych w stwierdzeniach dotyczących przyszłości. Na wiele z tych czynników, np. przyszłą sytuację gospodarczą czy działania konkurencji i innych uczestników rynku, Henkel nie ma wpływu, a ich dokładne przewidzenie nie jest możliwe. Henkel nie zamierza ani nie podejmuje się aktualizować stwierdzeń dotyczących przyszłości.

Niniejszy dokument zawiera dodatkowe wskaźniki finansowe, które nie zostały zdefiniowane wyraźnie w obowiązujących zasadach sprawozdawczości finansowej i które stanowią lub mogą stanowić alternatywne mierniki wyników. Takie dodatkowe wskaźniki finansowe nie powinny być analizowane w oderwaniu od wskaźników prezentujących aktywa netto, sytuację finansową lub wyniki działalności Henkel, które zostały przedstawione zgodnie z obowiązującymi zasadami sprawozdawczości finansowej w skonsolidowanym sprawozdaniu finansowym spółki, ani traktowane jako alternatywa dla tych wskaźników. Podobnie nazwane Alternatywne Pomiary Wyników podawane lub opisywane przez inne spółki mogą być obliczane w inny sposób.

Niniejszy dokument ma charakter wyłącznie informacyjny i nie stanowi porady inwestycyjnej ani oferty sprzedaży lub zaproszenia do składania ofert nabycia jakichkolwiek papierów wartościowych.