Przyspieszona realizacja strategicznego programu rozwoju w trudnym otoczeniu biznesowym

- Świetne wyniki działalności w 2023 r.

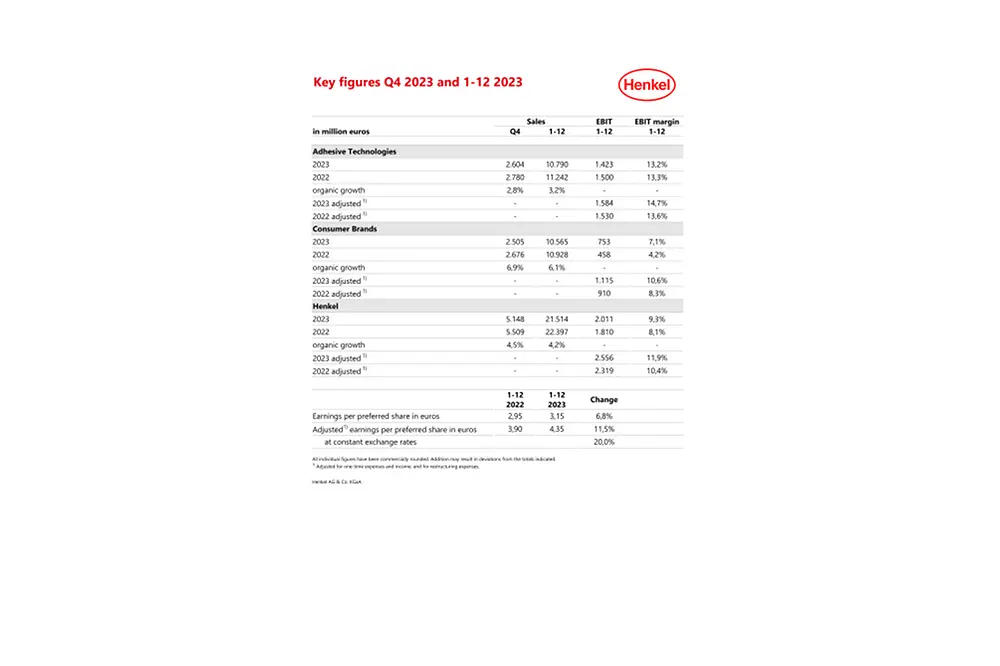

- Przychody ze sprzedaży: 21,5 mld euro – wzrost organiczny na wysokim poziomie 4,2%

- Zysk z działalności operacyjnej (EBIT)*: 2,6 mld euro – znaczący wzrost o 10,2%

- Marża EBIT*: 11,9% – mocna poprawa o 150 punktów bazowych

- Zysk na akcję uprzywilejowaną (EPS)*: istotny wzrost, do 4,35 euro, czyli o 20,0% przy założeniu niezmienionych kursów wymiany walut

- Wolne przepływy pieniężne na rekordowo wysokim poziomie 2,6 mld euro

- Proponowana wypłata stabilnej dywidendy: 1,85 euro na akcję uprzywilejowaną

- Dalsze przyspieszenie realizacji strategii ukierunkowanego wzrostu

- Consumer Brands (marki konsumenckie): szybsza niż planowano realizacja procesu połączenia działów

- Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu): nowa organizacja jeszcze bardziej zorientowana na klienta

- Wzmocnienie pozycji obu sektorów biznesowych poprzez selektywne akwizycje

- Dalszy zrównoważony rozwój w kluczowych obszarach

- Prognoza wyników na 2024 r. – koncentracja na dalszym wzroście z zachowaniem rentowności

- Wzrost przychodów ze sprzedaży w ujęciu organicznym: 2,0 do 4,0%

- Marża EBIT*: 12,0 do 13,5%

- Zysk na akcję uprzywilejowaną (EPS)*: wzrost w przedziale od +5% do +20% (przy stałych kursach wymiany)

Pomimo utrzymującego się trudnego otoczenia rynkowego w 2023 r. konsekwentnie wdrażaliśmy przyjętą strategię rozwoju, a nawet przyspieszyliśmy jej realizację. Henkel wypracował bardzo wysoki wzrost sprzedaży w ujęciu organicznym, jednocześnie znacząco poprawiając rentowność. Osiągnięte wyniki przekroczyły prognozy z początku roku, co zawdzięczamy obydwu sektorom biznesowym, Adhesive Technologies i Consumer Brands – powiedział Carsten Knobel, prezes zarządu Henkel.

– Odnotowaliśmy też szybszy niż początkowo zakładano postęp w procesie integracji sektorów konsumenckich Laundry & Home Care oraz Beauty Care w ramach nowego sektora biznesowego Consumer Brands. Źródłem świetnych wyników tego sektora są również oszczędności wynikające z przeprowadzanej fuzji, a także dalsza optymalizacja portfolio. W sektorze Adhesive Technologies, działającym obecnie pod kierownictwem nowego zespołu zarządzającego, nastąpiło dalsze dostosowanie naszej organizacji do potrzeb klientów. Zwiększyliśmy sprzedaż w ujęciu organicznym i znacząco poprawiliśmy zyski pomimo zmiennych warunków rynkowych w przemyśle. Dodatkowo pozycja obu sektorów biznesowych uległa wzmocnieniu poprzez selektywne akwizycje. Na podstawie osiągniętych wyników oraz zgodnie z naszą polityką dywidendową planujemy na Dorocznym Walnym Zgromadzeniu zaproponować akcjonariuszom wypłatę stabilnej dywidendy.

– Serdecznie dziękuję wszystkim pracownikom firmy Henkel za zespołowy wysiłek i zaangażowanie, które pozwoliły nam przeprowadzić firmę z sukcesem przez okres pełen wyzwań. Działając jako silny globalny zespół, realizowaliśmy z powodzeniem strategię ukierunkowanego wzrostu, osiągnęliśmy wymierne postępy na drodze do każdego z przyjętych priorytetów strategicznych i rozwijaliśmy poszczególne obszary naszej działalności. Jest to dla mnie nie tylko źródło dumy, ale też optymizmu, kiedy patrzę w przyszłość.

Wyniki sprzedaży i zyski Grupy w roku obrotowym 2023

Przychody ze sprzedaży Grupy Henkel w roku obrotowym 2023 spadły w ujęciu nominalnym o 3,9% i wyniosły 21 514 mln euro. Różnice kursowe miały niekorzystny wpływ na przychody ze sprzedaży, obniżając je o 4,3%. Wpływ transakcji przejęcia i zbycia aktywów był także ujemny i wyniósł -3,9%, głównie w związku ze zbyciem działalności w Rosji. Jednocześnie spółka odnotowała bardzo wysoki wzrost sprzedaży w ujęciu organicznym, na poziomie 4,2%, napędzany znacznym, blisko 10-procentowym wzrostem cen, któremu jednak towarzyszyły spadki wielkości sprzedaży. W drugiej połowie roku nastąpiła wyraźna stopniowa poprawa wolumenów.

Sektor biznesowy Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) odnotował wysoki wzrost sprzedaży w ujęciu organicznym na poziomie 3,2%, do którego przyczyniły się obszary biznesowe Mobility & Electronics (produkty dla branży mobilności i branży elektronicznej), a także Craftsmen, Construction & Professional (produkty dla branży rzemieślniczej, budowlanej i klientów profesjonalnych). Podobnie w sektorze Consumer Brands (marki konsumenckie) przychody ze sprzedaży w ujęciu organicznym wzrosły znacząco, o 6,1%, dzięki wynikom obszarów Laundry & Home Care (środki piorące i środki czystości) i Hair (kosmetyki do pielęgnacji włosów).

Skorygowany zysk operacyjny (skorygowany zysk EBIT) wzrósł aż o 10,2%, osiągając poziom 2 556 mln euro (2 319 mln euro w poprzednim roku). Pozytywne kształtowanie się cen sprzedaży, bieżące działania mające na celu obniżenie kosztów oraz zwiększenie efektywności produkcji i łańcucha dostaw, a także optymalizacja portfolio z nawiązką skompensowały niekorzystne skutki utrzymujących się wysokich cen materiałów bezpośrednich i logistyki dla rentowności Grupy.

W zakresie skorygowanej rentowności sprzedaży (skorygowana marża EBIT) w roku obrotowym 2023 odnotowano znaczną poprawę, do poziomu 11,9% (2022 r.: 10,4%).

Skorygowany zysk na akcję uprzywilejowaną także mocno wzrósł, o 11,5%, do 4,35 euro (3,90 euro w poprzednim roku). Przy założeniu stałych kursów wymiany walut skorygowany zysk na akcję uprzywilejowaną był wyższy o 20,0%.

Wskaźnik kapitału obrotowego netto do przychodów ze sprzedaży wyniósł 2,6%, czyli był znacznie niższy niż w poprzednim roku (2022 r.: 4,5%), głownie ze względu na niższe zapasy.

Wolne przepływy pieniężne osiągnęły rekordowy poziom 2 603 mln euro, co stanowi istotny wzrost w porównaniu z rokiem poprzednim (2022 r.: 653 mln euro), spowodowany znacznie większymi przepływami środków pieniężnych z działalności operacyjnej, wynikającymi z wyższego zysku operacyjnego i niższego kapitału obrotowego netto.

Pozycja finansowa netto Henkla uległa znacznej poprawie i wyniosła 12 mln euro (31 grudnia 2022 r.: -1 267 mln euro).

Zarząd, Rada Nadzorcza oraz Komitet Akcjonariuszy planują przedstawić na Dorocznym Walnym Zgromadzeniu Akcjonariuszy zwołanym na 22 kwietnia 2024 r. propozycję utrzymania wypłaty dywidendy na ubiegłorocznym poziomie, wynoszącym 1,85 euro na akcję uprzywilejowaną i 1,83 euro na akcję zwykłą. Daje to wskaźnik wypłaty dywidendy równy 42,4%, czyli nieco powyżej docelowego przedziału 30%–40%. Wypłata dywidendy na tym poziomie jest możliwa dzięki znacznym zasobom finansowym oraz dobremu wynikowi w zakresie pozycji finansowej netto Grupy Henkel, które leżą u podstaw ciągłości wypłaty dywidendy dla akcjonariuszy.

Wyniki sektorów biznesowych w roku obrotowym 2023

W roku obrotowym 2023 przychody ze sprzedaży sektora biznesowego Adhesive Technologies (kleje budowlane i konsumenckie oraz kleje i technologie dla przemysłu) wyniosły 10 790 mln euro. Ze względu na ujemny wpływ różnic kursowych w ujęciu nominalnym był to wynik niższy o 4,0% niż w poprzednim roku, natomiast w ujęciu organicznym był lepszy o 3,2%. Czynnikiem odpowiedzialnym za wyższe przychody ze sprzedaży był silny wzrost cen w porównaniu z poprzednim rokiem. W zakresie wolumenów sprzedaży odnotowano ogólny spadek, głównie z powodu utrzymującego się słabego popytu na niektórych kluczowych rynkach końcowych. Jednak z upływem czasu wielkość sprzedaży stopniowo rosła w ciągu roku, a w czwartym kwartale utrzymała się na stabilnym poziomie. Skorygowany zysk operacyjny w wysokości 1 584 mln euro był nieznacznie wyższy niż w poprzednim roku. Skorygowana rentowność sprzedaży wzrosła o 110 punktów bazowych w porównaniu z rokiem poprzednim i wyniosła 14,7%. Znaczący wzrost marży wynikał głównie z połączenia podwyżek cen i efektów działań obniżających koszty i zwiększających efektywność, mających na celu dalsze kompensowanie utrzymujących się wysokich cen materiałów.

Sektor biznesowy Consumer Brands (marki konsumenckie) odnotował w roku obrotowym 2023 przychody ze sprzedaży w wysokości 10 565 mln euro, czyli w ujęciu nominalnym niższe o 3,3% niż w roku poprzednim. Negatywny wpływ różnic kursowych na wartość sprzedaży wyniósł 4,4%. Transakcje przejęcia i zbycia aktywów miały ujemny wpływ na wysokość przychodów ze sprzedaży, wynoszący 5,1%, głównie w wyniku sprzedaży działalności w Rosji. W ujęciu organicznym przychody ze sprzedaży zwiększyły się o 6,1%. Wzrost ten był napędzany dwucyfrowymi podwyżkami cen. Jednocześnie nastąpił jednak częściowy spadek wielkości sprzedaży w związku z dalszą optymalizacją portfolio. Natomiast w drugiej połowie roku odnotowano znaczną poprawę wolumenów sprzedaży. Skorygowany zysk operacyjny wyniósł 1 115 mln euro, co oznacza znaczną poprawę w porównaniu z poprzednim rokiem (910 mln euro). Wśród jej przyczyn należy wymienić zwiększenie cen sprzedaży, które miało na celu ograniczenie skutków utrzymujących się wysokich cen materiałów bezpośrednich, działania obniżające koszty i zwiększające efektywność produkcji i łańcucha dostaw, oszczędności osiągnięte dzięki utworzeniu zintegrowanego sektora biznesowego Consumer Brands (marki konsumenckie) oraz optymalizację portfolio. Jednocześnie zwiększono w porównaniu z rokiem poprzednim nakłady na marketing i reklamę, aby poprawić pozycję marek i segmentów biznesowych. Skorygowana rentowność sprzedaży wyniosła 10,6%, co stanowi wzrost o 220 punktów bazowych w porównaniu z rokiem poprzednim, pomimo braku zysków z działalności w Rosji, która została zbyta w kwietniu 2023 r.

Sektor biznesowy Consumer Brands (marki konsumenckie) odnotował w roku obrotowym 2023 przychody ze sprzedaży w wysokości 10 565 mln euro, czyli w ujęciu nominalnym niższe o 3,3% niż w roku poprzednim. Negatywny wpływ różnic kursowych na wartość sprzedaży wyniósł 4,4%. Transakcje przejęcia i zbycia aktywów miały ujemny wpływ na wysokość przychodów ze sprzedaży, wynoszący 5,1%, głównie w wyniku sprzedaży działalności w Rosji. W ujęciu organicznym przychody ze sprzedaży zwiększyły się o 6,1%. Wzrost ten był napędzany dwucyfrowymi podwyżkami cen. Jednocześnie nastąpił jednak częściowy spadek wielkości sprzedaży w związku z dalszą optymalizacją portfolio. Natomiast w drugiej połowie roku odnotowano znaczną poprawę wolumenów sprzedaży. Skorygowany zysk operacyjny wyniósł 1 115 mln euro, co oznacza znaczną poprawę w porównaniu z poprzednim rokiem (910 mln euro). Wśród jej przyczyn należy wymienić zwiększenie cen sprzedaży, które miało na celu ograniczenie skutków utrzymujących się wysokich cen materiałów bezpośrednich, działania obniżające koszty i zwiększające efektywność produkcji i łańcucha dostaw, oszczędności osiągnięte dzięki utworzeniu zintegrowanego sektora biznesowego Consumer Brands (marki konsumenckie) oraz optymalizację portfolio. Jednocześnie zwiększono w porównaniu z rokiem poprzednim nakłady na marketing i reklamę, aby poprawić pozycję marek i segmentów biznesowych. Skorygowana rentowność sprzedaży wyniosła 10,6%, co stanowi wzrost o 220 punktów bazowych w porównaniu z rokiem poprzednim, pomimo braku zysków z działalności w Rosji, która została zbyta w kwietniu 2023 r.

Prognozy na 2024 r.

Przewiduje się, że w 2024 r. nastąpi umiarkowana poprawa wyników gospodarczych na świecie, co jest podstawą założenia także umiarkowanego wzrostu popytu zarówno ze strony przemysłu, jak i konsumentów w kluczowych obszarach działalności Henkla związanych z dobrami konsumpcyjnymi. Według aktualnych szacunków globalna inflacja będzie w roku obrotowym 2024 niższa niż w roku ubiegłym, choć pozostanie na wysokim poziomie. Ponadto stopy procentowe utrzymają się prawdopodobnie powyżej poziomów z poprzednich lat.

Henkel spodziewa się ujemnego (na poziomie średnim jednocyfrowym) wpływu różnic kursowych na wysokość przychodów ze sprzedaży. Ceny materiałów bezpośrednich prawdopodobnie nie ulegną zmianie w stosunku do średniej rocznej z 2023 r.

Biorąc pod uwagę powyższe założenia, Henkel prognozuje, że w roku obrotowym 2024 wzrost przychodów ze sprzedaży w ujęciu organicznym wyniesie od 2,0% do 4,0%, kształtując się w tym przedziale w obu sektorach biznesowych. Zakładany przedział skorygowanej rentowności sprzedaży (skorygowanej marży EBIT) wynosi od 12,0% do 13,5%, przy skorygowanej rentowności sprzedaży między 15,0% a 16,5% w sektorze Adhesive Technologies, oraz od 11,0% do 12,5% w sektorze Consumer Brands. Według prognoz Henkla wzrost na poziomie skorygowanego zysku na akcję uprzywilejowaną, przy założeniu kursów wymiany walut na niezmienionym poziomie, wyniesie między +5,0% a +20,0%.

Postęp w realizacji priorytetów strategicznych

Firma konsekwentnie rozwijała się w minionym roku obrotowym pomimo trudnego otoczenia makroekonomicznego i geopolitycznego. Przyspieszono proces wdrażania strategii ukierunkowanego wzrostu. W ciągu ostatnich czterech lat Henkel przeszedł zasadnicze zmiany na wielu poziomach: strukturalnym, personalnym i kultury organizacyjnej. Zmiany te przyniosły wymierne rezultaty. W szczególności trzy duże projekty miały istotny wpływ na miniony rok i zostały pomyślnie zrealizowane, znacznie przyspieszając transformację firmy.

Sprzedaż przedsiębiorstwa w Rosji

Już w kwietniu 2022 r., czyli kilka tygodni po ataku Rosji na Ukrainę, Henkel podjął decyzję o zakończeniu działalności w Rosji. Rozpoczął się niezwykle złożony proces dezinwestycji. W kwietniu 2023 r. ostatecznie udało się sprzedać przedsiębiorstwo Henkel w Rosji na rzecz konsorcjum lokalnych inwestorów finansowych za cenę ok. 600 mln euro.

Consumer Brands: Połączenie postępuje szybciej niż planowano

Poprzez połączenie dwóch sektorów konsumenckich Laundry & Home Care (środki piorące i czystości) oraz Beauty Care (kosmetyki) w ramach nowego sektora biznesowego Consumer Brands (marki konsumenckie) Henkel zgromadził w jednym miejscu wszystkie kategorie marek konsumenckich, w tym legendarne produkty Persil czy Schwarzkopf, a także świetnie prosperujący dział Hair Salon (produkty przeznaczone dla branży fryzjerskiej), tworząc w ten sposób fundament dla ich dynamicznego rozwoju. Nowy sektor biznesowy rozpoczął działalność w styczniu 2023 r.

Nowa struktura organizacyjna okazała się sukcesem – od czasu jej wdrożenia kluczowe wskaźniki i cele finansowe sektora Consumer Brands zostały osiągnięte lub przekroczone. Odnotowano bardzo silny wzrost organiczny i powrót do dwucyfrowej marży EBIT. Jednocześnie proces integracji przebiegał znacznie szybciej niż pierwotnie zakładano, co w okresie do końca 2023 r. zaowocowało oszczędnościami na poziomie ponad 200 mln euro z 250 mln euro planowanych do końca 2024 r. Ponadto planowane łączne oszczędności w ramach etapu pierwszego zwiększono do 275 mln euro.

Uruchomiono drugą fazę procesu integracji, która polega na optymalizacji sieci łańcucha dostaw w sektorze biznesowym Consumer Brands. Wprowadzono też w pierwszych krajach tzw. zasadę 1-1-1, czyli jedno zamówienie, jedna dostawa, jedna faktura. W 2023 r. w ramach drugiego etapu integracji wygenerowano oszczędności na poziomie ok. 80 mln euro. Zakładane oszczędności w ramach tego etapu zwiększono z co najmniej 150 mln euro do ok. 250 mln euro. Oczekuje się zatem, że łączne oszczędności na obu etapach procesu integracji, które mają zostać zrealizowane do końca 2026 r., wzrosną z 400 mln euro do 525 mln euro.

Jednocześnie Henkel inwestuje w rozwój marek i innowacji, również poprzez istotne zwiększenie nakładów na marketing i sprzedaż w celu wsparcia dalszego wzrostu i poprawy rentowności.

Dalszy rozwój sektora Adhesive Technologies

Aby wykorzystywać wiodącą na świecie pozycję rynkową i przenieść tę działalność na wyższy poziom funkcjonowania, w 2023 r. Henkel wprowadził szereg zmian w kadrze zarządzającej najwyższego szczebla, wspierając różnorodność międzynarodowego zespołu pracowników tego sektora. Jednocześnie zoptymalizowano strukturę organizacyjną tak, aby jeszcze lepiej odpowiadać na potrzeby klientów i rynków. Nowa struktura składa się z trzech obszarów biznesowych: Mobility & Electronics (produkty dla branży mobilności i branży elektronicznej), Packaging & Consumer Goods (produkty dla branży opakowań i towarów konsumpcyjnych) oraz Consumer, Craftsmen & Professional (produkty dla konsumentów, branży rzemieślniczej i klientów profesjonalnych). Zmiana ta została wdrożona w trakcie 2023 r. i została w pełni odzwierciedlona w raportach finansowych.

Henkel konsekwentnie realizował strategię rozwoju w minionym roku obrotowym, osiągając istotne postępy we wszystkich obszarach działalności. Firma nadal rozwijała swoje portfolio segmentów biznesowych i marek, wzmacniała przewagę konkurencyjną w obszarze innowacji, zrównoważonego rozwoju i cyfryzacji, optymalizowała modele operacyjne i wzmacniała kulturę korporacyjną.

Postęp w realizacji priorytetów strategicznych

W ramach aktywnego zarządzania portfolio, oprócz likwidowania lub zbywania poszczególnych obszarów biznesu, Henkel kontynuuje rozwój portfolio w drodze przejęć. Po ogłoszeniu połączenia dwóch działów konsumenckich na początku 2022 r. w ramach sektora Consumer Brands Henkel zbył, wycofał lub zaniechał działalności odpowiadającej łącznie za sprzedaż o wartości ok. 650 mln euro. Na przykład w 2023 r. sprzedano działalność związaną z odświeżaczami powietrza w Ameryce Północnej. Jednocześnie Henkel wzmocnił swoje portfolio poprzez nabycie marki ekologicznych środków piorących i środków czystości Earthwise w Nowej Zelandii. W sektorze biznesowym Adhesive Technologies Henkel rozszerzył swoją ofertę z zakresu konserwacji, napraw i remontów poprzez przejęcie Critica Infrastructure, wyspecjalizowanego dostawcy innowacyjnych rozwiązań kompozytowych wzmacnianych włóknami o szerokim wachlarzu zastosowań w przemyśle. Dzięki transakcji Henkel dodał do portfolio atrakcyjne aktywa powiązane z dotychczasowym profilem działalności i stworzył fundament dalszego rozwoju. Proces wzmacniania obu sektorów biznesowych poprzez selektywne akwizycje kontynuowano na początku 2024 r., przejmując markę produktów do pielęgnacji włosów Vidal Sassoon w Chinach i markę związaną z konserwacją przemysłową Seal for Life.

W 2023 r. Henkel wprowadził na rynek liczne innowacje, odpowiadając na ważne trendy i tworząc wartość dla klientów i konsumentów. W sektorze Adhesive Technologies Henkel wdrożył nowe rozwiązanie do mocowania obiektywów kamer w systemach wspomagania kierowcy. Umożliwia to szybką i niezawodną produkcję kamer w przemyśle motoryzacyjnym, zwiększając bezpieczeństwo w pojazdach autonomicznych nowej generacji. W sektorze biznesowym Consumer Brands w ponad 30 krajach wprowadzono produkt Persil Deep Clean wykorzystujący innowacyjną technologię enzymatyczną, która zapewnia doskonałe usuwanie plam i zapobiega powstawaniu nieprzyjemnego zapachu w pralce. Henkel ponownie wprowadził na rynek pełną linię produktów do stylizacji Got2b w odświeżonych opakowaniach, które są bardziej ekologiczne dzięki wykorzystaniu wegańskich formuł, naturalnych składników i bardziej zrównoważonych opakowań.

Jednocześnie Henkel położył jeszcze większy nacisk na kwestie zrównoważonego rozwoju w swojej działalności. W tym kontekście ochrona klimatu jest ważnym filarem Strategii Zrównoważonego Rozwoju 2030+, która jest realizowana w całym łańcuchu wartości. Szczególny nacisk kładzie się na zwiększenie wykorzystania energii ze źródeł odnawialnych oraz dalszą realizację celu, jakim jest osiągnięcie pozytywnego bilansu klimatycznego do 2030 r. Henkel odnotował istotny postęp w tym obszarze. Spółka wprowadziła zmiany pozwalające na osiągnięcie w procesach produkcyjnych neutralności pod względem emisji CO2 w 14 zakładach w 2023 r. Do końca 2023 r. emisja CO2 na tonę produktu została zredukowana o 61% (w porównaniu z rokiem bazowym 2010). W ramach działań na rzecz zrównoważonego rozwoju Henkel kładzie nacisk na poprawę profilu swojego portfolio produktów, zwiększając wykorzystanie materiałów odnawialnych i pochodzących z recyklingu oraz regularne monitorowanie postępów w tym obszarze.

Henkel dokonał również istotnych postępów w dziedzinie cyfryzacji. W jednostce odpowiedzialnej za wdrożenie cyfrowego modelu biznesu Henkel dx spółka kontynuowała optymalizację struktury wewnętrznej, a także wzmacniała rozwój wiedzy cyfrowej i kulturę innowacji. Henkel rozszerzył też współpracę strategiczną z globalnymi liderami w dziedzinie technologii cyfrowych, takimi jak SAP, Microsoft i Adobe, w celu wykorzystania najnowocześniejszych technologii w ramach własnych projektów i platform cyfrowych. Dzięki przyspieszeniu innowacji cyfrowych, realizowanej konsekwentnie strategii dla platform oraz ścisłej współpracy pomiędzy wszystkimi sektorami biznesowymi i funkcjami, spółka w ubiegłym roku uzyskała dalszą poprawę efektywności w obszarze IT i stworzyła nowe możliwości biznesowe, w tym również w zakresie platform sprzedażowych B2B.

Wśród działań podejmowanych w zeszłym roku warto wymienić też wzmacnianie kultury korporacyjnej w ramach realizacji celu „Pioneers at heart for the good of generations” oraz zobowiązań podjętych przez spółkę jako lidera. Kolejnym ważnym wydarzeniem było wdrożenie kompleksowej koncepcji pod nazwą Smart Work (Inteligentna Praca), pojęcia obejmującego takie zagadnienia jak praca mobilna, cyfrowe miejsce pracy czy zdrowie pracowników, a także nowych ogólnogrupowych inicjatyw z zakresu różnorodności, równości i inkluzji (DEI).

– Osiągnęliśmy dobre wyniki działalności w 2023 r., konsekwentnie realizowaliśmy strategię ukierunkowanego wzrostu we wszystkich strategicznych aspektach i kontynuowaliśmy transformację naszej firmy. Jestem przekonany, że jesteśmy na dobrej drodze i realizujemy odpowiednią strategię. Patrzymy na 2024 r. i kolejne lata z dużym optymizmem i podtrzymujemy swoje zobowiązanie do realizacji przyjętych celów – podsumował Carsten Knobel.

* Po uwzględnieniu kosztów i przychodów o charakterze jednorazowym oraz kosztów restrukturyzacji.